- » Антропология

- » Археология

- » Архитектура

- » Астрономия

- » Библиотековедение

- » Биология

- » Биотехнологии

- » Ботаника

- » Ветеринария

- » Военные науки

- » География

- » Геология

- » Журналистика

- » За горизонтом современной науки

- » Зоология

- » Информационные технологии

- » Искусствоведение

- » История

- » Культурология

- » Лингвистика

- » Литература

- » Маркетинг

- » Математика

- » Машиностроение

- » Медицина

- » Менеджмент

- » Методика преподавания

- » Музыковедение

- » Нанотехнологии

- » Науки о Земле

- » Образование

- » Оптика

- » Педагогика

- » Политология

- » Правоведение

- » Психология

- » Регионоведение

- » Религиоведение

- » Сельское хозяйство

- » Социология

- » Спорт

- » Строительство

- » Телекоммуникации

- » Техника

- » Туризм

- » Управление и организация

- » Управление инновациями

- » Фармацевтика

- » Физика

- » Физическая культура

- » Филология

- » Философия

- » Химия

- » Экология

- » Экономика

- » Электроника

- » Электротехника

- » Юриспруденция

ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ КАК ОБЪЕКТ УПРАВЛЕНИЯ ОРГАНИЗАЦИИ НА МАТЕРИАЛАХ ОАО «КОММУНАРКА»

ЦИФРОВИЗАЦИЯ МОЛОЧНОЙ ОТРАСЛИ КАЗАХСТАНА

Состояние человеческого капитала в Республике Беларусь и его влияние на уровень социально-экономического развития

Ключевые подходы и методы к оценке финансовой устойчивости банков

Размещена 05.02.2019. Последняя правка: 24.03.2019.

Просмотров - 3070

Основы инвестиционной привлекательности предприятия

Аждаарян Катрин Арамовна

Московская Международная академия(ММА)

студент

Научный руководитель: Железнякова Елена Александровна, кандидат экономических наук, Московская Международная академия

УДК 33

Большинство предприятий в сфере производства требуют инвестирование для дальнейшего оптимального развития. Поэтому тема инвестиционной привлекательности организации является актуальной и значимой.

Актуальность темы заключается в существовании необходимости создания методологического и методического инструментария для оценки инвестиционной привлекательности предприятия, как объекта предстоящего инвестирования в целях привлечения капитала в реальный сектор экономики.

Целью исследования является совершенствование теории управления инвестиционными процессами в системем финансового менеджмента на основе оценки инвечтиционной привлекательности предприятий.

Научня новизна статьи заключается в анализе методов инвестиционной привлекательности предприятия для привлечения стратегического инвестора, а также рассмотрение факторов,прямо или косвенно влияющих на нее.

В современной экономике России хозяйствуют субъекты, которые самостоятельно принимают все решения, вопросы о необходимости развития и достижения ㅤ коммерческой ㅤ цели ㅤ имеет первостепенное ㅤ значение. ㅤ Собственный ㅤ капитал ㅤ организации — это ㅤ не ㅤ гарантия ㅤ прибыли, ㅤ он ㅤ ограничивает ㅤ дальнейшее ㅤ расширение ㅤ и ㅤ развитие ㅤ организации. ㅤ При ㅤ этом ㅤ собственные ㅤ финансовые ㅤ ресурсы ㅤ являются ㅤ основой ㅤ стабильной ㅤ работы ㅤ организации, ㅤ но ㅤ вместе ㅤ с ㅤ тем ㅤ это ㅤ малоподвижные ㅤ ресурсы, ㅤ и ㅤ их ㅤ можно ㅤ рассматривать ㅤ только ㅤ в ㅤ качестве ㅤ долгосрочного ㅤ источника ㅤ финансирования ㅤ расширенного ㅤ воспроизводства ㅤ основных ㅤ фондов ㅤ и ㅤ нематериальных ㅤ активов. ㅤ

Обеспечение наиболее эффективной и прдуктивной деятельности предприятия в долгосросной перспективе, а так же высоких его развития и повышения конкурентоспособности в условиях рыночной экономики зависит от уровня инвестиционной активности предприятия, его и инвестиционной привлекательности.

С моей точки зрения наиболее корректное определения инвестиционной привлекательности дано автором Д.А. Ендовицким ,а именно инвестиционная привлекательность - это такое состояние организации , при котором у птенциального собственника капитала (инвестира, кредитора, лизингодателя и пр.) возникает желание пойти на определенный риск и обеспечить приток инвестиций в монетарной и немонетарной форме.[1]

Специалисты считают, что единого метода определения инвестиционной привлекательности не существует. Для определенного проекта требуется индивидуальный способ с последующим анализом инвестиционной привлекательности.[3] Оценка может осуществляться разными методами, основывающиеся на испольщовании подходящих показателей и анализируемых факторах.

|

№

|

Тип

|

|

Влияние при

|

|

1

|

Метод дисконтирования денежных потоков

|

Характеризуется предположением, что стоимость, которая будет оплачена инвестором, определяется на основе прогнозируемых данных, что дает возможность рассчитать результаты на будущее

|

Данный способ очень перспективен и есть возможность определить потенциал предприятия, но минусом является то, что результатом, который получили можно воспользоваться только в ближайшее время.

|

|

2

|

Нормативно-правовой подход

|

Характеризуется определенным комплектом документов на государственном рынке , это может быть любая финансовая отчетность за последние два года .

|

Применяется в случаи банкотства компании , поэтому считается неточным.

|

|

3

|

Метод анализа на основе внутренних и внешних факторов.

|

Формируется на основе метода Дельфи , основывающийся на построении регрессионной медели определяющих факторов .

|

Положительным является то, что можно посмотреть на организацию с разных сторон.

|

Более подробно остановлюсь на последнем методе анализа. Метод Дельфи (экспертный метод), является одним из основных методов при оценке инвестиционной привлекательности, заключающийся в том, что руководство компании приглашает, экспертов, высказывающие свои оценочные суждения о положении компании на рынке, в том числе о ее перспективах развития и эффективности.[4]

Знания экспертов сферы деятельности компании и высокий уровень знаний, делает оценку инвестиционной привлекательности компании более точной.Главным достоинством метода является в различии взглядов у экспертов оценщиков. Этот способ обладает и недостатком, который заключается субъективности суждения, именно поэтому при оценки инвестиционной привлекательности не обойтись одним лишь экспертным опросом. Но в глазах инвестора, он будет несомненным плюсом для компании.

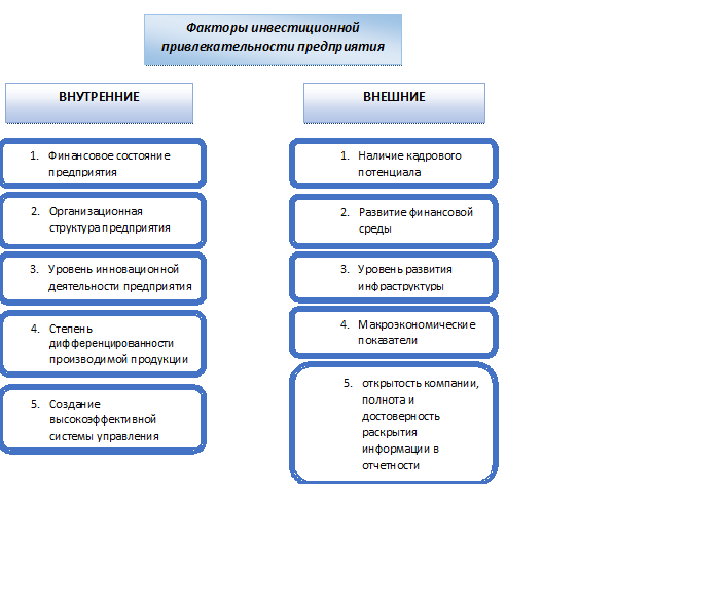

Все факторы ,котрые влияют на инвестиционную привлекательность, можно разделить на две категирии:внутркнние и внешние. К внешним относятся факторы , оказывающие косвенное воздействие на инвестиционную привлекательность А,в свою очередь, внутренние — это факторы, оказывающие прямое воздействие и могут контролироваться предприятием.

Рис. 1. Факторы инвестиционной привлекательности организации

Считаю неоходимым отметь наиболее важные факторы . Во- первых, финансовое состояние организации. Оно определяет конкурентоспособность субъекта и его потенциал в деловом мотрудничестве. Кроме того, от финансового состояния завят и рыточные показатели акций. Оно влияет на дивидендный доход, получающие собственники организации.

Во-вторых, создание высокоэффективной системы упревления. Она обеспечивает лучшее распределение полученных средств и контроль за их использованием, а также счатается одной из основных гарантий возвратности вкладываемых средств и своевременной уплаты процентов.[4]

Таким образом, можно сделать следующие выводы:

1-ый- оценка инвестиционной привлекательности предприятий связана не только с анализом финансовых показателей ее деятельности и оценкой системы управления.

2-ой -перспективы роста организации, отсутствие нарушений законодательства, корпоративное управление, качество и конкурентоспособность, которые повышают рентабельность, являются одним из составляющих оценки инвестиционной привлекательности.

3-ий- методы оценки инвестиционной привлекательности организации комбинируются, так как у каждого есть свои минусы и плюсы. Они имеют недостатки и приводят совершенно к разным результатам. И поэтому можно утверждать, что противоположность характера обнаруженных недостатков при применении методик обеспечивает непосредственно разносторонность оценки инвестиционной привлекательности фирмы.[2]

4-ый- сформулированные результаты анализа использованы для развития стратегического менеджмента и антикризисного управления предприятием.[5]

1. Анализ инвестиционной привлекательности организации: научное издание/ Д.А. Ендовицкий, В.А. Бабушкин, Н.А. Батурина и др.; под ред. Д.А. Ендовицкого. – М.: КНОРУС, 2010. – 376 с.

2. Анализ финансового состояния и инвестиционной привлекательности предприятия: Учеб.пособие для студентов вузов, обучающихся по специальностям: "Финансы и кредит", "Бух.учет, анализ и аудит", "Мировая экономика", "Налоги и налогообложение" / Э.И. Крылов, В.М. Власова, М.Г. Егорова, И.В. Журавкова. – М.:

3. Инвестиционный анализ: учеб. пособие для вузов/ Богатин Ю.В., Швандар В.А.- М.: ЮНИТИ-ДАНА, 2011. - 286 с.

4. Комплексная оценка инвестиционной привлекательности предприятий / Трясицина Н.Ю. // Экономический анализ. - 2006. - №18 - 15 с.

5. Финансовый менеджмент : учеб.пособие / М.Н.Крейнина. – М.: Дело и Сервис, 2010. – 304 с.

Рецензии:

5.02.2019, 20:40 Ашмаров Игорь Анатольевич

Рецензия: Статья на данную тему вызывает несомненный практический интерес и является актуальной. Однако необходимо добавить ряд разделов, которые являются обязательными для такого рода работ, а именно Материалы и методы, а также Научная новизна. См., пожалуйста, раздел Авторам, Требования к статьям в журнале "SCI-ARTICLE.RU" (URL: http://sci-article.ru/verxx.php?i=10). Особо уточните, в чём Научная новизна статьи. В результате Вы наполните все необходимые разделы текстом, в том числе новым по своему содержанию; автоматически прибавится текст статьи. Заключение также нужно сделать более значимым и оригинальным, сформулировать выводы (1-ый, 2-ой, 3-ий и т.д.). Следует использовать обращение к электронным ресурсам. Статью следует доработать, после чего возможна публикация представленной работы.

29.11.2019, 17:49 Назарова Ольга Петровна

Рецензия: Статья является актуальной. Однако необходимо применить корреляционный анализ, чтобы утверждать о влиянии факторов. Хорошо бы выделить факторы - рычаги, целевые и индикаторы. Просмотреть стиль изложения, доработать

Комментарии пользователей:

Оставить комментарий

Вверх